Exploiter la rotation sectorielle de manière responsable

Partager

L’ajout d’un filtre ESG à un ETF sectoriel permet d’allier les bénéfices de la diversification et de la rotation sectorielle – tout en améliorant les scores ESG et l’intensité carbone.

L’allocation sectorielle permet aux investisseurs de diversifier et d’ajuster leur portefeuille en fonction de leurs vues macroéconomiques et leurs objectifs d’investissement.

Flexibles, compétitifs et intégrant une approche ESG, les ETF sectoriels ESG permettent de tirer parti de la rotation sectorielle dans le cadre d’un investissement responsable.

Ces ETF peuvent facilement être utilisés comme cœur de portefeuille afin de vous aider à ajuster votre exposition aux risques et à rechercher de la performance dans différents cycles de marché.

Qu’entend-on par secteur ?

- Un univers cohérent de sociétés opérant dans le même domaine d’activités

- Les titres d’un même secteur sont susceptibles de partager des profils de performance similaires, reflétant une exposition comparable aux cycles macroéconomiques

- Une source de diversification – l’investissement sectoriel peut permettre de réduire les risques spécifiques, par comparaison à la détention d’un titre unique

- Une faible corrélation entre les rendements des différents secteurs, ce qui traduit une exposition à des activités économiques différentes

- Les secteurs cycliques (par exemple la Consommation discrétionnaire et les Matériaux) tendent à surperformer pendant les périodes d’expansion et de stabilité économique.

- Les secteurs défensifs (par exemple les Produits de base et la Santé) tendent à surperformer pendant les périodes de contraction économique et de volatilité financière.

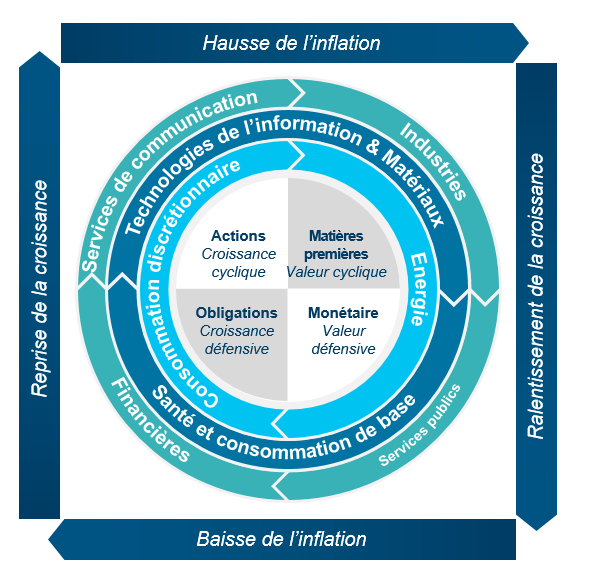

Naviguer à travers les cycles économiques

La performance des différents secteurs varie en fonction du cycle économique. Celui-ci peut schématiquement être divisé en quatre phases selon l’évolution de la croissance et de l’inflation (voir le graphique ci-contre illustrant la rotation sectorielle).

En anticipant l’évolution de ce cycle économique, les investisseurs qui intègrent une approche sectorielle peuvent ainsi ajuster leur portefeuille dans le but de capter les hausses de valorisation d’un secteur à un autre.

Source: Amundi, Décembre 2022

Ajuster l’exposition au risque

Les investisseurs ont adopté depuis de nombreuses années une approche de diversification de type « 60/40 », à raison de 60% d’actions et de 40% d’obligations. Cette approche est conçue pour profiter du potentiel haussier des marchés actions, tout en se protégeant des risques de baisse grâce à une diversification sur les marchés obligataires.

Mais en 2022, ces deux classes d’actifs ont subi un contexte de marché défavorable. Et si cette pondération n’a pas fonctionné au mieux en 2022, elle a toutefois généré des niveaux de performances ajustées du risque intéressants au cours des dernières décennies. Nous proposons donc de nous garder d’abandonner ce modèle sur la base d’un seul exercice négatif et de nous interroger sur la manière de l’améliorer.

Une des solutions consisterait à adopter une allocation dynamique via des ETF actions sectoriels. Cela permettrait aux investisseurs de maintenir leurs allocations à hauteur de 60% d’actions, en ajustant le risque via les expositions sectorielles. Il s’agit à chaque phase du cycle économique de surpondérer les secteurs susceptibles de montrer de la résilience et sous-pondérer ceux qui pourraient entraîner une sous-performance.

Dans un contexte éventuel de ralentissement du marché actions, une stratégie d’allocation flexible d’ETF sectoriels pourrait aider à amortir les pertes.

Allier investissement responsable et efficience

Que vos choix d’investissement soient motivés par les fondamentaux des entreprises, les vues macroéconomiques ou une approche plus opportuniste, les ETF sectoriels sont suffisamment flexibles pour vous permettre de mettre en œuvre simplement votre stratégie d’investissement à des coûts limités.

Conjuguer investissement sectoriel et approche ESG offre également d’autres avantages. Considérons par exemple le marché des actions Monde : nos études montrent qu’adopter une approche sectorielle ESG plutôt qu’une allocation sectorielle traditionnelle permet d’améliorer les scores ESG de 10%1 et de réduire de 30% l’intensité carbone2. Ces bénéfices n’impliquent par ailleurs pas de changement majeur quant aux caractéristiques intrinsèques du portefeuille.

Si l’on reste sur l’exemple des marchés actions au niveau mondial, nos travaux démontrent que, comparés à leurs indices sectoriels parents, les indices sectoriels ESG offrent :

1. Un beta (ou sensibilité par rapport au marché) très similaire

Comparés à leurs indices parents, les betas des indices sectoriels ESG sont très similaires. De la même manière que pour les secteurs traditionnels, on trouve, comme anticipé, que les betas sont plus élevés pour les activités cycliques (IT, consommation discrétionnaire, etc.) que pour les secteurs défensifs (consommation de base et services aux collectivités)3.

2. Un haut degré de diversification

Malgré un univers plus restreint – les indices sectoriels ESG présentent en moyenne 28% de titres en moins que leurs indices parents4 – ils offrent des niveaux de diversification intéressants, comparés aux stratégies visant à investir dans un faible nombre de titres.

3. Une tracking error modérée

La tracking error est en moyenne de 2,6%, et varie de 4,4% pour le secteur de l’énergie à 1,4% pour les valeurs financières5.

4. Une forte corrélation des performances

La corrélation moyenne est de 99,3%, et varie de 99,8% pour les financières, l’IT et la consommation discrétionnaire à 97,9% pour les services aux collectivités6.

Diversifier son portefeuille

Les indices sectoriels ESG ont des caractéristiques très similaires à celles de leurs indices parents mais offrent des résultats significatifs en matière d’amélioration des scores ESG et de réduction de l’intensité carbone.

Si on peut observer des écarts de performance entre ces deux approches, ceux-ci nous semblent relativement faibles si on les compare à la valeur ajoutée des stratégies ESG.

Nous considérons que les secteurs ESG représentent un moyen de gérer le risque grâce à l’augmentation de la diversification de son portefeuille. En passant d’une approche sectorielle traditionnelle à une approche sectorielle ESG, les investisseurs peuvent préserver le profil rendement/risque de leur portefeuille tout en améliorant le score ESG et l’intensité carbone de ce dernier.

1. Source: S&P Global, Amundi 31/10/2022

2. Source: S&P Global, Amundi 31/10/2022, Scope 1 +Scope 2 / EVIC

3. Source: S&P Global, Amundi 31/10/2022

4. Source: S&P Global, Amundi 31/10/2022

5. Source: S&P Global, Amundi 31/10/2022

6. Source: S&P Global, Amundi 31/10/2022

FACTEURS DE RISQUE

Il est important que les investisseurs potentiels puissent évaluer les risques listés ci-dessous et dans le Key Investor Information Document (“KIID”) du fonds, ainsi que dans les brochures disponibles sur notre site internet www.amundietf.com.

CAPITAL A RISQUE – Les ETF sont des instruments de réplication d’indices. Leur profil de risque est donc similaire à celui d’un investissement direct dans l’indice afférent. Le capital des investisseurs est pleinement à risque et les investisseurs peuvent perdre les montants investis.

RISQUE SOUS-JACENT – L’indice sous-jacent d’un ETF peut être complexe et volatile. Les ETF exposés aux Marchés Emergents, par exemple, comportent un risque plus important de pertes potentielles que les investissements dans des Marchés Développés, en cela qu’ils sont exposés à de nombreux risques imprédictibles et propres à ces marchés.

RISQUE DE REPLICATION – Les objectifs du fonds pourraient ne pas être atteints en raison d’évènements inattendus sur les marchés afférents, de nature à impacter le calcul des indices et la bonne réplication du fonds

RISQUE DE CONTREPARTIE – Les investisseurs sont exposés aux risques relatifs à l’usage de swaps OTC (swaps de gré à gré) ou de prêts de titres à des contreparties. Les contreparties sont des institutions de crédit dont les noms peuvent être trouvés sur les sites internet du fonds amundietf.com et lyxoretf.com. Comme disposé par les règles d’utilisation des UCITS, l’exposition à une contrepartie ne peut pas excéder 10% des actifs totaux du fonds.

RISQUE MONETAIRE – Un ETF peut être exposé à des risques monétaires si l’ETF est exprimé dans une devise différente de l’indice qu’il réplique. Cela signifie que les fluctuations de taux de change peuvent avoir un effet tant négatif que positif sur les rendements.

RISQUE DE LIQUIDITE– Il existe un risque associé aux marchés auxquels l’ETF est exposé. Le prix et la valorisation des investissements sont liés au risque de liquidité de l’indice afférent et de ses composantes. Les investissements peuvent ainsi augmenter ou décroître. En outre, sur le marché secondaire, la liquidité est assurée par des teneurs de marché enregistrés sur la place où l’ETF est coté. En Bourse, la liquidité peut être limitée en raison d'une suspension du marché afférent à l'indice répliqué par l'ETF ; d'une défaillance des systèmes de l'une des places concernées, ou d'autres systèmes de teneurs de marché ; ou encore d'une situation ou d'un événement affectant anormalement les négociations.

RISQUE DE VOLATILITE – L’ETF est exposé à une évolution des schémas de volatilité de l’indice répliqué et de ses marchés afférents. La valeur de l’ETF peut évoluer rapidement et de façon imprédictible, marquant de potentielles hausses ou baisses de large magnitude.

RISQUE DE CONCENTRATION– Les ETF thématiques sélectionnent des actions et des obligations à partir de l’indice de référence original. Quand les règles de sélections sont étendues, cela peut mener à un portefeuille plus concentré, où le risque est réparti sur moins d’actifs qu’au sein de l’indice de référence original.

INFORMATION IMPORTANTE

Le présent document est réservé aux professionnels et aux contreparties éligibles au sens de la Directive MIF 2014/65/UE du Parlement européen et agissant uniquement et exclusivement pour leur compte propre.

Il ne s'adresse pas aux clients particuliers. En Suisse, le présent document est réservé aux investisseurs qualifiés au sens de l’article 10, paragraphe 3 a), b), c) et d), de la Loi fédérale du 23 juin 2006 sur les Placements Collectifs de Capitaux.

Les informations de ce document ne sont pas destinées à être distribuées et ne constituent pas une offre de vente ni une sollicitation d’offre d’achat de titres ou de services aux États-Unis, ou dans l’un de ses territoires ou possessions soumis à sa juridiction, à destination ou au profit de tout ressortissant américain « US person » (tel que défini dans le prospectus des Fonds ou dans les mentions légales des sites www.amundi.com, www.amundietf.com). Les Fonds n’ont pas été enregistrés aux États-Unis en vertu de l’Investment Company Act de 1940 et les parts/actions des Fonds ne sont pas enregistrées aux États-Unis en vertu du Securities Act de 1933.