Obligations vertes : un investissement en faveur du climat

Share

Atteindre la neutralité carbone au niveau mondial passe par une réduction considérable des émissions de gaz à effet de serre et la compensation des émissions résiduelles par la réabsorption de quantités équivalentes. Cet objectif nécessite une transformation majeure dans la manière dont les investisseurs allouent leur capital, et dans leur dialogue avec les entreprises afin de mettre en action des idées vertueuses.

Ici, nous examinons l’une des solutions à disposition des investisseurs pour amorcer leur propre transition climatique. Cette solution implique de mobiliser une part des quelques 127 000 milliards de dollars du marché obligataire international1.

Nous parlons ici des « obligations vertes », un segment du marché obligataire relativement nouveau, mais florissant. Les obligations vertes offrent aux investisseurs un moyen d'orienter leur capital vers des projets bénéfiques pour le climat. Et comme nous le verrons, les raisons de les intégrer dans les portefeuilles n'ont jamais été aussi nombreuses.

Commençons par le commencement : comment fonctionnent-elles ?

Donner du sens à son investissement

Lorsque vous achetez une obligation traditionnelle, dite « vanille », vous prêtez votre argent à l'entreprise ou au gouvernement qui émet ce titre, sans contrainte spécifique pour l'émetteur. Celui-ci utilise les fonds à des fins qui ne sont pas précisées et verse en échange un coupon obligataire. À l'échéance (la plupart du temps), vous récupérez le principal de votre prêt.

Les obligations vertes se distinguent en ce qu'elles servent à lever du capital pour une raison précise. Pour qu'une obligation puisse être certifiée « verte », ses revenus doivent aider à financer des projets liés à l'environnement ou au climat. Vous saurez donc toujours où va votre capital, contrairement à une obligation « vanille ». Vous pouvez vous représenter cet investissement comme « assorti de contraintes environnementales ».

Une obligation verte peut financer un nouveau parc éolien, la rénovation d'une gare aidant à accroître l'utilisation des transports publics ou n'importe quel projet mené dans l'intérêt de l'environnement.

Les obligations vertes apportent un degré de transparence et de mesurabilité bien supérieur à celui des obligations traditionnelles. Néanmoins, un grand nombre d'investisseurs ignorent encore l’intérêt de ce type d’actifs. Un grand nombre, mais pas tous. Loin des tendances qui dominent, le marché des obligations vertes connaît pourtant un véritable essor.

Les obligations vertes deviennent la norme

Parlez avec n'importe quel défenseur du climat et il vous dira que la lutte contre le changement climatique met du temps, voire trop de temps. Ceci s’explique notamment par le fait que les projets liés au climat nécessitent des financements et qu'il n'existe pas de mécanisme efficace pour mettre en relation le capital des investisseurs avec les projets responsables qui en ont le plus besoin.

Considérons un instant ce qu'impliquent les dépenses pour des projets en faveur du climat : un investissement pour de nouvelles infrastructures ou pour une révision totale de systèmes existants, ou encore pour financer le développement de technologies. Tout ceci est coûteux et les sources de financement sont souvent difficiles à trouver. Les obligations vertes ouvrent ainsi une voie pour orienter d’importants capitaux dans le financement de projets responsables.

Les obligations vertes ouvrent une voie pour orienter

d’importants capitaux dans le financement de projets responsables.

Mais il ne s'agit pas d'un acte de charité – on parle bien d'investissement - et qui dit investissement dit rendement. Comme les titres « vanille », les obligations vertes versent un coupon. Après tout, un parc éolien aura vocation à produire et vendre de l'électricité. Un nouveau réseau de transport facilitera les déplacements de milliers d'usagers qui paieront ce service. Investir dans la transition énergétique, c'est toujours investir.

C'est pourquoi même au-delà des préoccupations environnementales, les obligations vertes peuvent être un investissement intéressant en soi. Elles procurent un rendement et diversifient le risque de portefeuille, tout en contribuant d'une façon mesurable à l'action climatique. Et elles ne cessent de gagner en popularité auprès d’investisseurs qui comprennent que les bienfaits pour l'environnement ne doivent pas revenir plus chers.

Des investisseurs de plus en plus sensibles au potentiel des obligations vertes

Si les obligations vertes ne représentent encore qu'une faible part du gigantesque marché obligataire mondial, elles se situent sur une trajectoire de croissance très forte. Depuis la création du marché des obligations vertes en 2007, le volume cumulé des émissions a atteint 2 300 milliards2 au niveau mondial.

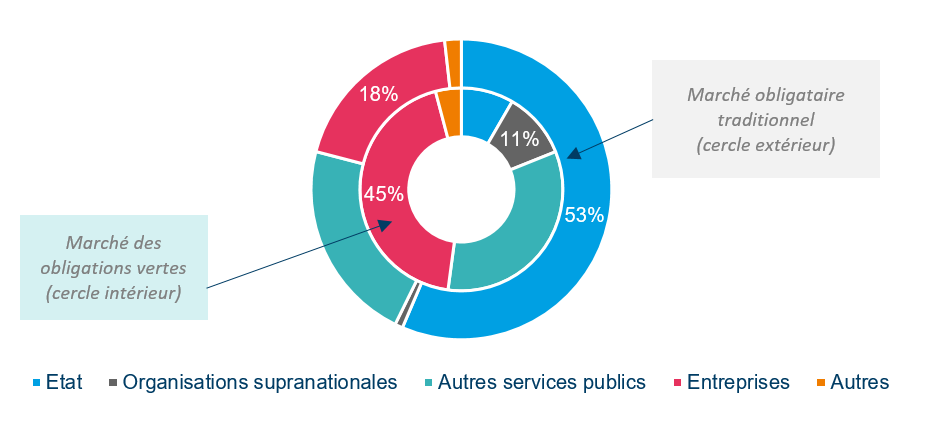

La répartition des émetteurs d'obligations vertes entre entreprises, entités souveraines, gouvernements locaux, etc est très différente de celle du marché obligataire global. Seulement 11% des émissions totales d'obligations vertes sont à l'initiative d'émetteurs souverains (gouvernements nationaux), contre 53% sur le marché obligataire traditionnel. Le constat est inverse pour les entreprises : celles-ci émettent 45% des obligations vertes, contre 18% du marché obligataire traditionnel.

Répartition des obligations vertes par catégorie d’émetteurs*

Source : Bloomberg, Amundi au 31/03/2023. *Classification BClass. Obligations vertes telles que définie par Bloomberg. Les performances passées ne préjugent pas des performances futures.

Nous pensons que les émissions d'obligations vertes souveraines vont continuer de croître et que la répartition par types d'émetteurs d’obligations vertes se rapprochera de celle du marché obligataire traditionnel, augmentant ainsi le volume et la diversité des titres offerts aux investisseurs.

Les obligations vertes souveraines sont de plus en plus utilisées pour financer des investissements publics dont les projets poursuivent des objectifs environnementaux (principalement pour atténuer le changement climatique). En 2022, les transports ont été les principaux bénéficiaires (près de 50%) des investissements issus de l’émission d’obligations vertes par les gouvernements de la zone euro, suivis par l’efficience énergétique (constructions vertes inclues) et l’énergie renouvelable qui représentent ensemble un tiers des allocations. Des progrès ont également été réalisés pour renforcer les marchés de capitaux verts grâce à la norme européenne pour les obligations vertes (European Green Bond Standard) visant à accroître les ambitions environnementales du marché des obligations vertes.

Les questions d'indépendance et de sécurité énergétiques devenant actuellement de plus en plus prioritaires, il est tout à fait envisageable que d'autres pays décident d'émettre des obligations vertes pour financer cette transition plutôt que de s'appuyer sur des sources d'énergie extérieures ou des financements moins directs. Cette tendance pourrait aboutir à une évolution passionnante sur le marché et créer de nouvelles opportunités pour les investisseurs obligataires.

Faites la différence avec un ETF Green Bond

Avec les obligations vertes, il est possible d’avoir davantage de certitude sur les effets d’un investissement. Avec les règles régissant l'affectation des revenus et les modalités de reporting, les investisseurs peuvent s'assurer de financer des projets écologiques.

Ce qui signifie que les obligations vertes constituent un investissement à la fois puissant et favorable à l’environnement. Malgré toutes les statistiques alarmantes sur le réchauffement de la planète, l'humanité dispose encore d'une grande chance de limiter le changement climatique avant qu'il ne soit trop tard. La recherche scientifique a fixé à +1,5 °C le point à partir duquel le réchauffement aurait des conséquences négatives sur l'environnement, la société et la planète. Des montants très élevés peuvent être mobilisés pour investir et aider à maintenir le réchauffement climatique à ce niveau, voire en dessous.

Les obligations vertes ouvrent une voie pour orienter ces milliards vers des projets qui feront réellement la différence.

Bien sûr, pour la plupart des investisseurs, il est assez complexe d'acheter et de vendre des obligations vertes individuelles. C'est pourquoi il existe des ETF dédiés aux obligations vertes rassemblant des titres labellisés et permettant d'investir grâce à un produit unique. Le Lyxor Green Bond (DR) UCITS ETF (ticket : CLIM) est une référence et reste de loin le plus important avec plus de 613 M€ sous gestion2.

L'allocation des revenus des obligations du fonds CLIM est mesurée et publiée par nos soins. En 2022, les trois principaux secteurs ayant bénéficié de fonds du Lyxor Green Bond (DR) UCITS ETF étaient l'énergie (41%), les bâtiments verts (28%) et les transports propres (14%)3.

1. Energie

La production d'électricité et de chaleur à partir de sources renouvelables, infrastructures de transport et de réseau intelligent, stockage d'énergie (...)

2. Immeubles verts

La construction ou la rénovation de bâtiments tertiaires ou résidentiels avec une certification basse consommation (...)

3. Transport durable

Les sytèmes de transport ferroviaire de marchandises ou de passagers, les véhicules électriques ou à carburants alternatifs, les infrastructures cyclables (...)

À noter : L'approche mise en œuvre par Lyxor Green Bond (DR) UCITS ETF pour investir dans des obligations vertes repose dans une large mesure sur des données fournies par des tiers, lesquelles sont susceptibles d'être parfois incomplètes, inexactes ou indisponibles, ce qui crée une dépendance envers la qualité et la fiabilité de ces informations. L'investissement dans des obligations vertes peut également donner lieu à des biais sectoriels sur le marché obligataire mondial. Veuillez vous reporter au prospectus du fonds pour de plus amples informations.

Intégrer des obligations vertes à votre portefeuille

Nous sommes convaincus que les obligations vertes joueront un rôle essentiel dans la transition climatique. C'est la raison pour laquelle nous proposons de plus en plus de solutions permettant d'inclure ces instruments dans votre portefeuille. Ces solutions incluent notre ETF Green Bond « aggregate » (Lyxor Euro Government Green Bond (DR) UCITS ETF), et notre ETF d'obligations vertes d'entreprises (Lyxor Corporate Green Bond (DR) UCITS ETF) lancé en septembre 2021. Plus récemment, en juin 2023, nous avons transformé un ETF d’obligations souveraines en euros en ETF d’obligations souveraines vertes. Ce nouvel ETF (Amundi Euro Government tilted Green Bond UCITS ETF) alloue au moins 30% de son poids aux obligations souveraines vertes. Pour plus de détails, consultez le tableau ci-dessous.

Dans cet article, nous avons évoqué les effets positifs qui peuvent être obtenus à une échelle (relativement) petite. Imaginez maintenant ce que nous pourrions réaliser si le potentiel considérable du marché obligataire se reportait sur les investissements verts.

Comme le montre le tableau ci-dessous, nous observons que les solutions pour investir vert(ueus)ement sont aujourd'hui nombreuses.

Toutes les informations relatives à l’investissement responsable d’Amundi sont disponibles sur amundietf.com et amundi.com. Toute décision d’investissement doit prendre en compte l’ensemble des caractéristiques et objectifs du fonds, tel que décrits dans son prospectus.

1. Source : SIFMA, Capital Markets Factbook 2022, données au 31 décembre 2021.

2. Source : https://www.climatebonds.net/

3. Source : Amundi. Lyxor Green Bond ETF Range: Impact Report 2022

LES RISQUES LIÉS À L’INVESTISSEMENT

Il est important que les investisseurs potentiels évaluent les risques décrits ci-dessous et dans le Document d'Informations Clés (DIC) et le prospectus du fonds, lesquels sont disponibles sur le site www.amundietf.com.

RISQUE DE PERTE EN CAPITAL – Les ETF sont des instruments de réplication. Leur profil de risque est similaire à celui d’un investissement direct dans l’indice sous-jacent. Les investisseurs sont entièrement exposés au risque de perte en capital, et ils peuvent ne pas récupérer le montant initialement investi.

RISQUE LIE AU SOUS-JACENT – L’indice sous-jacent d’un ETF peut être complexe et volatil. Par exemple, les ETF exposés aux Marchés Emergents comportent un risque de perte potentielle plus élevé que ceux qui investissent dans les Marchés Développés, car ils sont exposés à de nombreux risques imprévisibles inhérents à ces marchés.

RISQUE DE RÉPLICATION – Les objectifs du fonds peuvent ne pas être atteints si des événements inattendus surviennent sur les marchés sous-jacents et ont un impact sur le calcul de l’indice et la réplication opérationnelle du fonds.

RISQUE DE CONTREPARTIE – Les investisseurs sont exposés aux risques découlant de l’utilisation d’un swap de gré à gré (« Over-the-counter » OTC) ou du prêt de titres avec la (les) contrepartie(s) respective(s). Les contreparties sont des établissements de crédit dont les noms se trouvent sur le site du fonds amundietf.com. Conformément à la réglementation OPCVM, l'exposition à la contrepartie ne peut pas dépasser 10% des actifs totaux du fonds.

RISQUE DE CHANGE – Un ETF peut être exposé au risque de change s’il est libellé dans une devise différente de celle des composantes de l’indice sous-jacent qu’il réplique. Les fluctuations des taux de change peuvent donc avoir un impact positif ou négatif sur les performances.

RISQUE DE LIQUIDITÉ – Il existe un risque lié aux marchés auxquels l’ETF est exposé. Le prix et la valeur des investissements sont liés au risque de liquidité des composantes de l’indice sous-jacent. Les investissements peuvent fluctuer à la hausse comme à la baisse. De plus, sur le marché secondaire, la liquidité est fournie par des teneurs de marché opérant sur les bourses où les ETF sont cotés. En bourse, la liquidité peut être limitée du fait d'une suspension du marché sous-jacent représenté par l'indice sous-jacent répliqué par l'ETF, d'une erreur des systèmes de l'une des bourses concernées ou d'autres teneurs de marché, ou d'une situation de marché ou d'un événement exceptionnel(le).

RISQUE DE VOLATILITÉ – L'ETF est exposé aux variations de la volatilité des marchés principaux représentés dans l’indice sous-jacent. La valeur d’un ETF peut évoluer de manière rapide et imprévisible et peut connaître de fortes fluctuations, à la hausse comme à la baisse.

RISQUE DE CONCENTRATION – Les ETF thématiques sélectionnent des actions ou obligations pour leur portefeuille au sein de leur indice de référence initial. Lorsque les règles de sélection sont étendues, le portefeuille peut être plus concentré et le risque réparti sur un nombre de titres inférieur à celui de l'indice de référence initial.

INFORMATIONS IMPORTANTES

Le présent document est réservé aux professionnels et aux contreparties éligibles au sens de la Directive MIF 2014/65/UE du Parlement européen et agissant uniquement et exclusivement pour leur compte propre. Il ne s'adresse pas aux clients particuliers. En Suisse, le présent document est réservé aux investisseurs qualifiés au sens de l’article 10, paragraphe 3 a), b), c) et d), de la Loi fédérale du 23 juin 2006 sur les Placements Collectifs de Capitaux.

Les informations de ce document ne sont pas destinées à être distribuées et ne constituent pas une offre de vente ni une sollicitation d’offre d’achat de titres ou de services aux États-Unis, ou dans l’un de ses territoires ou possessions soumis à sa juridiction, à destination ou au profit de tout ressortissant américain « US person » (tel que défini dans le prospectus des Fonds ou dans les mentions légales des sites www.amundi.com et www.amundietf.com). Les Fonds n’ont pas été enregistrés aux États-Unis en vertu de l’Investment Company Act de 1940 et les parts/actions des Fonds ne sont pas enregistrées aux États-Unis en vertu du Securities Act de 1933.

Ce matériel reflète les vues et opinions des auteurs individuels à cette date et ne constitue en aucun cas la position officielle ou des conseils de quelque nature que ce soit de ces auteurs ou d'Amundi Asset Management ou de l’une quelconque de ses filiales et n'engage donc pas la responsabilité d'Amundi Asset Management ou de l’une quelconque de ses filiales ni de l'un de ses dirigeants ou employés. Cette recherche ne constitue pas une offre de vente ou la sollicitation d'une offre d'achat d'un quelconque titre dans toute juridiction où une telle offre ou sollicitation serait illégale. Il est explicitement indiqué que ce document n'a pas été préparé en référence aux exigences réglementaires qui visent à promouvoir une analyse financière indépendante. Il ne constitue pas une recommandation personnelle et ne prend pas en compte les objectifs d'investissement particuliers, les situations financières ou les besoins des clients individuels. Ni Amundi Asset Management ni aucune quelconque de ses filiales n'acceptent de responsabilité, directe ou indirecte, pouvant résulter de l'utilisation des informations contenues dans ce document ou de toute décision prise sur la base de ces informations. Les clients doivent analyser si les conseils ou les recommandations contenus dans cette recherche sont adaptés à leur situation particulière et, le cas échéant, demander l'avis d'un professionnel, y compris un conseil fiscal. Nos vendeurs, spécialistes et autres professionnels peuvent éventuellement fournir des commentaires oraux ou écrits sur le marché ou des stratégies de trading, à nos clients et tables de négociation, qui reflèteraient des opinions contraires à celles exprimées dans cette recherche. Notre département de gestion d'actifs, nos principales tables de négociation, ainsi que nos équipes de gestion peuvent prendre des décisions d'investissement potentiellement incompatibles avec les recommandations ou les opinions exprimées dans cette étude.

Ce document est de nature commerciale. Les fonds décrits dans le présent document (les « fonds ») peuvent ne pas être disponibles pour tous les investisseurs ni être autorisés à la commercialisation auprès des autorités compétentes de certains pays. Il est de la responsabilité de chaque ’investisseur de s’assurer qu’il est autorisé à souscrire à ou investir dans ce produit. Il est recommandé aux investisseurs de consulter des conseillers financiers, fiscaux, comptables et juridiques indépendants avant d’investir dans ce produit.

Les informations contenues dans le présent document sont des informations promotionnelles et non contractuelles qui ne doivent pas être considérées comme un conseil en investissement ou une recommandation d’investissement, une sollicitation d’investissement, d'offre ou d'achat de la part d’Amundi Asset Management (« Amundi ») ou de l’une quelconque de ses filiales.

Les Fonds sont les ETF UCITS d'Amundi. Les fonds peuvent être dénommés « Amundi ETF » ou Lyxor ETF ». Amundi ETF désigne l’activité ETF d’Amundi.

Les ETF UCITS d’Amundi sont des fonds indiciels gérés passivement. Les Fonds sont des fonds ouverts de droit français, luxembourgeois , agréés respectivement par l’Autorité des Marchés Financiers en France, la Commission de Surveillance du Secteur Financier au Luxembourg, et autorisés à commercialiser leurs parts ou actions dans différents pays européens de l’UE (les « Pays de Commercialisation ») en vertu de l’article 93 de la Directive 2009/65/CE. Les Fonds peuvent être des compartiments des fonds à compartiments suivants :

Pour Amundi ETF :

- Amundi Index Solutions, SICAV de droit luxembourgeois, RCS B206810, située au 5, allée Scheffer, L-2520, et gérée par Amundi Luxembourg S.A.

Pour Lyxor ETF :

- Multi Units France, SICAV de droit français, RCS 441 298 163, située au 91-93, boulevard Pasteur, 75015 Paris, France, et gérée par Amundi Asset Management

- Multi Units Luxembourg, RCS B115129, et Lyxor Index Fund, RCS B117500, toutes deux des SICAV de droit luxembourgeois situées au 9, Rue de Bitbourg, L-1273 Luxembourg, et gérées par Amundi Asset Management

- Lyxor SICAV, SICAV de droit luxembourgeois, RCS B140772, située au 5, Allée Scheffer, L-2520 Luxembourg, et gérée par Amundi Luxembourg S.A.

Avant toute souscription, l’investisseur potentiel est tenu de lire les documents d’offre des Fonds (DIC et prospectus). La version française du prospectus des ETF UCITS domiciliés en France, la version anglaise du prospectus des ETF UCITS domiciliés au Luxembourg, ainsi que les DIC dans la langue des Pays de Commercialisation, sont disponibles gratuitement sur les sites www.amundi.com, www.amundi.ie et www.amundietf.com. Ils sont également disponibles auprès du siège d'Amundi Luxembourg S.A. (en tant que société de gestion d'Amundi Index Solutions et de Lyxor SICAV), ou au siège d'Amundi Asset Management (en tant que société de gestion de Multi Units Luxembourg, Multi Units France et Lyxor Index Fund), ou au siège d'Amundi Ireland Limited (en tant que société de gestion d'Amundi ETF ICAV). Pour plus d'informations sur les bourses où l'ETF est coté, veuillez vous référer à la page web du fonds sur amundietf.com.

Tout investissement dans un Fonds comporte des risques importants (pour en savoir plus sur les risques, voir le DIC et le prospectus). Les performances passées ne préjugent en rien des performances futures. Le rendement de l’investissement et la valeur principale d’un investissement dans les Fonds ou autre produit d'investissement peuvent fluctuer à la hausse comme à la baisse et entraîner la perte du capital investi à l'origine. Il est recommandé aux investisseurs de demander conseil auprès d'un professionnel avant toute décision d’investissement afin de déterminer les risques associés à l’investissement et son caractère approprié.

Il appartient à l'investisseur de s’assurer de la conformité de son investissement avec la législation applicable dont il dépend, et de vérifier que celui-ci est adapté à ses objectifs d’investissement et à sa situation patrimoniale (notamment du point de vue fiscal).

Veuillez noter que la société de gestion est susceptible de renoncer aux dispositions prises pour la commercialisation des parts/actions du Fonds dans un État Membre de l'UE ou du Royaume-Uni pour lequel elle a fait une notification.

Un résumé des informations sur les droits des investisseurs et les mécanismes de recours collectif est disponible en français sur la page réglementaire à l'adresse suivante https://www.amundi.fr/fr_part/Local-content/Footer/Quicklinks/Informations-reglementaires/Amundi-Asset-Management pour les ETF Amundi.

Le présent document n’a pas été revu, validé ni approuvé par une autorité financière.

Le présent document n’est pas destiné et ne saurait être considéré comme fiable par les personnes n’appartenant pas à ces catégories dans les juridictions mentionnées ci-dessous. Dans les juridictions autres que celles mentionnées ci-dessous, le présent document est exclusivement réservé aux clients professionnels et aux intermédiaires auxquels il est destiné. Il ne saurait être distribué au public ou à d’autres tierces parties et l’utilisation des informations fournies par une personne autre que le destinataire est interdite.

Le présent document s’appuie sur des sources jugées fiables, au moment de la publication, par Amundi et/ou l’une quelconque de ses filiales. Les données, opinions et analyses sont susceptibles d'être modifiées sans préavis. Amundi et/ou l’une quelconque de ses filiales déclinent toute responsabilité, directe ou indirecte, pouvant découler de l’utilisation des informations contenues dans le présent document. Amundi et/ou l’une quelconque de ses filiales ne sauraient en aucun cas être tenus responsables d’une décision prise ou d'un investissement effectué sur la base des informations contenues dans le présent document.

La composition actualisée du portefeuille d’investissement du produit est disponible sur www.amundietf.com. Les parts d'un ETF UCITS spécifique gérées par un gestionnaire d'actifs et achetées sur le marché secondaire ne peuvent généralement pas être revendues directement au gestionnaire d'actifs lui-même. Les investisseurs doivent acheter et vendre les parts sur un marché secondaire à l'aide d'un intermédiaire (par exemple, un courtier), ce qui peut entraîner des frais. Les investisseurs peuvent en outre payer un montant supérieur à la valeur liquidative en vigueur lors de l'achat de parts et percevoir un montant inférieur à la valeur liquidative en vigueur lors de leur revente.

Les indices et marques déposées y afférentes utilisées dans ce document sont la propriété intellectuelle des fournisseurs d’indices et/ou de leurs concédants de licence. Ces indices sont utilisés sous licence octroyée par les fournisseurs des indices. Les Fonds basés sur ces indices ne sont en aucun cas sponsorisés, garantis, distribués ou promus par les fournisseurs des indices et/ou leurs concédants de licence, et ces derniers ne peuvent être tenus pour responsables en la matière. Les indices auxquels il est fait référence dans le présent document (« l’Indice » ou les « indices ») ne sont ni sponsorisés, ni approuvés, ni distribués par Amundi ou l’une quelconque de ses filiales. Ni Amundi, ni aucune de ses filiales n’assumeront une quelconque responsabilité à cet égard.

Dans les États membres de l’EEE, le contenu du présent document est autorisé par Amundi pour être utilisé par des Clients Professionnels (tels que définis dans la Directive 2004/39/CE) exclusivement et ne peut être distribué au public.

Informations réputées exactes au 27/07/2023.

Reproduction interdite sans l’autorisation écrite d’Amundi.